El palo a los autónomos, en cifras: la media pagará el doble de cuota en cuatro años

17 enero, 2022 0 Por Rubén SantaellaLos autónomos ya saben lo que les espera. Y sí, es cierto que lo saben desde hace tiempo. Porque de la subida de las cuotas a los trabajadores por cuenta propia llevamos hablando años. De hecho, casi todos los partidos llevan en sus programas electorales alguna propuesta del tipo “equiparar las bases de cotización de los autónomos a sus ingresos reales”. Lo que implicaría una bajada para los que menos ingresan pero también una subida de las cuotas para la gran mayoría de estos trabajadores.

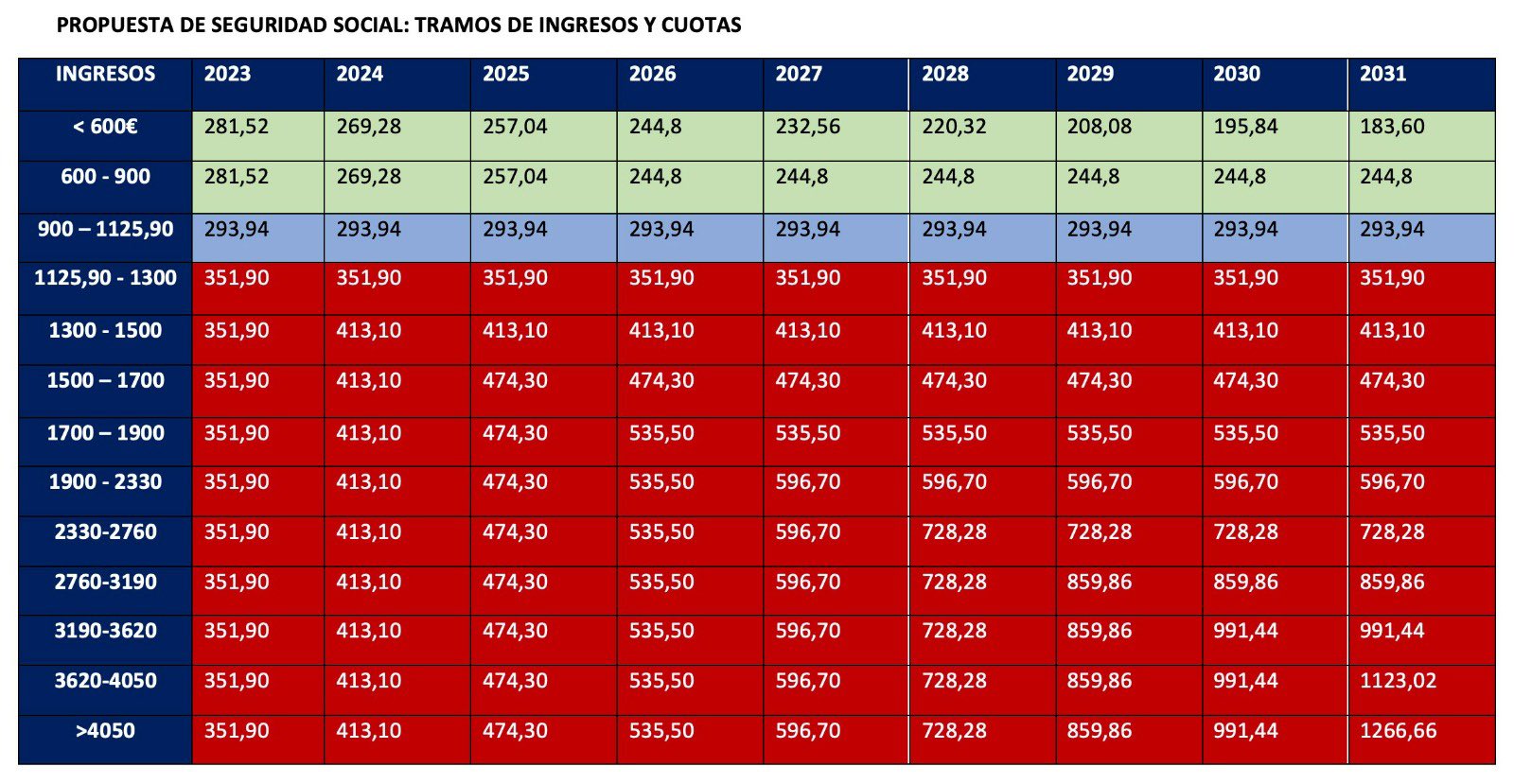

La novedad de esta semana es que ahora ya tenemos cifras. También es verdad que no es la primera vez que se publican tablas de este tipo, pero en esta ocasión parece que va más en serio. Lorenzo Amor, presidente de ATA, la principal organización del sector, publicaba el pasado viernes el siguiente cuadro en Twiter:

El propio Amor desvelaba luego que los datos no se los había enviado directamente el Gobierno, sino que estaban tomados de una información de la Cadena Ser. Pero llevamos tres días hablando del tema y nadie en el Ministerio de Seguridad Social ha dicho nada en contra, así que asumimos que habrá que aceptar la tabla al menos como una primera propuesta hacia los colectivos de autónomos. Aunque todavía recordamos una ocasión en la que José Luis Escrivá estuvo dos meses sin hablar para luego asegurar que aquello de lo que todo el mundo, incluido sus compañeros de Gabinete, discutía en realidad no estaba sobre la mesa y no sabía de dónde había salido.

Thank you for watching

Por supuesto, las cifras del cuadro han levantado una enorme polvareda. Situémoslo en contexto:

- La cuota mínima para un autónomo no societario en 2022 ascenderá a 294 euros (fue de 286 euros en 2021)

- Esta cuota es el resultado de aplicar a la base mínima el 30,6% (Contingencias Comunes 28,3% – Contingencias Profesionales 1,3% – Cese de Actividad 0,9% – Formación 0,1%).

- La base mínima de cotización asciende a 960,6 euros.

- No hay una cifra oficial, pero las organizaciones de autónomos calculan que entre el 80-85% de los trabajadores por cuenta propia cotizan por la mínima.

La comparación

Ahora, la comparación de las cifras actuales con lo que aparece en el cuadro que el Ministerio plantea para la próxima década. Y en esa comparación hay una duda que no está resuelta: si las cifras conocidas la semana pasada serán ajustadas por la inflación. Porque, visto lo visto en los últimos meses, si nos mantenemos en subidas de precios del 5-6% anual, el palo anticipado por Amor podría no ser tan elevado (en el sentido de que 400 euros dentro de 10 años no serían, en términos reales, lo que ahora). También es verdad que sería extraño que esto fuera así: la subida de las cuotas se hace para recaudar más, en un intento por equilibrar las cuentas de la Seguridad Social; si los gastos se disparan en términos nominales por la inflación (y lo harían, porque las pensiones están ligadas a los precios), lo normal es que estas cifras sobre las cuotas también lo hagan.

— Autónomo con ingresos inferiores a 600 euros al mes: para este tipo de trabajador hay una pregunta previa al análisis de la cuota. ¿Tiene estos ingresos todos los meses o es el resultado de dividir por 12 una labor que realiza sólo unos meses al año? En el primer caso, es complicado imaginar cómo le compensa una actividad en la que cobra como mucho 600 euros y abona casi 300 de cuota (a no ser que esté empezando y se beneficie de las tarifas planas previstas para estos casos). En cualquier caso, estos autónomos sí verán una reducción de su cuota, a razón de 12,24 euros al mes cada año desde 2023 hasta 2031: en ese ejercicio, pagarían 183,6 euros.

— Autónomo con ingresos de 1.200 euros al mes, 14.400 euros de ingresos netos al año: pagaría 351,9 euros de cuota a partir de 2023. Esto implicaría una subida de 60 euros al mes para un trabajador que no es ni mileurista.

Y decimos que no es ni mileurista, a pesar de lo que pueda parecer con esa cifra de 1.200 euros porque hay que recordar que los empleados por cuenta propia cobran en 14 pagas y, además, cobran un neto en el que ya se ha descontado la cuota de la Seguridad Social.

Si a esos 14.400 euros le quitamos la nueva cuota de autónomo de 351,9 que aparece en el cuadro lo que nos queda son poco más de 10.000 euros de ingresos netos al año (pre-IRPF, aunque es verdad que alguien con estos ingresos apenas pagará nada por este impuesto, si es que paga algo).

Si dividimos lo que nos queda entre 14 pagas, tenemos un sueldo de autónomo de 726 euros al mes. Pues bien, a este trabajador le van a cobrar 60 euros más al mes y no en 2031… ¡el año que viene!

— Autónomo con ingresos de 1.800 euros al mes. Empezamos a hablar de cantidades algo más elevadas, pero ni mucho menos estamos ante un trabajador de elevados ingresos ni mucho menos.

En 2026, este autónomo, que gana 21.600 euros al año tras gastos, tendrá que pagar 535,5€ al mes – 6.426 euros al año en cuotas. Algo (poco) de los 15.000 que le quedan irá a parar al IRPF. Y el resto será su neto real.

De nuevo, hablamos de un mileurista pelón (si dividimos el neto por 14). Pues bien, en cuatro años, soportará una subida que, en el acumulado, le llevará a pagar casi el doble de los 286€ que pagaba en diciembre de 2021.

Estas son las franjas de ingresos (de 1.400 a 2.200 euros) más habituales para los autónomos que tienen una actividad continuada. Como decíamos antes, muchos de los que en las estadísticas aparecen con unos ingresos anuales inferiores a 10.000-12.000 euros no es porque ganen 500 euros al mes de los que dedican 286€ a la cuota: esto sería casi insostenible. Se trata o bien de trabajadores que están empezando o bien de autónomos ocasionales, que sólo están de alta durante algunos períodos del año, o que compaginan su condición de autónomo con empleos por cuenta ajena.

— Autónomo con ingresos de 3.000 euros al mes. Aquí ya estamos con los autónomos más privilegiados, los que ganan por encima de 3.000 euros.

Aunque hay que apuntar muchos matices. En primer lugar, ni de broma se puede equiparar esto con un sueldo equivalente: porque a esta cantidad hay que restarle la cuota y porque hay que pasar la cantidad cobrada a lo largo del año a 14 pagas.

En este caso, hablamos de 36.000 euros. Si le aplicamos la cuota de 2026, habría que restarle 6.426 euros al año (recordemos, casi el doble que en la actualidad). Pero la subida sigue para estos trabajadores y llegaría en 2031 hasta los 859,86 euros al mes: 10.318 euros al año de coste. A este trabajador le quedarían algo menos de 26.000 euros, que en catorce pagas no alcanzan siquiera los 2.000 euros al mes. Y aquí sí, para comparar con el neto de un empleado por cuenta ajena, habría que restar el coste de IRPF, que sería mucho más elevado que en los casos anteriores.

— Autónomo con ingresos de 4.050 euros al mes. El gran palo les llegará a los que más ganan. En los cinco primeros años, hasta 2027, la cuota irá subiendo a razón de 61,2 euros al mes: esto hará que al final de ese período paguen 596,7 euros al mes. Luego, de 2028 en adelante la subida se dispara y terminarán con una cuota de 1.266,66 euros al mes en 2031. El coste sería de 15.200 euros al año para alguien con unos ingresos de 48.600 euros.

A esto hay que añadirle el coste del IRPF. Esto es más complicado, porque depende de muchos factores, pero podemos estimar unos 6.000-7.000 euros para este nivel de ingresos (aunque varía mucho en función de la situación familiar, las deducciones y los gastos deducibles). ¿El resultado? Una persona con unos ingresos post-cuota y pre-IRPF de 33.400 euros, que en 14 pagas sería el equivalente a unos 2.500 euros brutos (unos 2.100 netos), pagaría cerca del 45% de sus ingresos sólo en estos dos conceptos (a los que habría que sumar el resto de impuestos).

¿Quién quiere ser autónomo?

Los trabajadores por cuenta que analicen su nómina con una mirada crítica estarán pensando: “Pues lo mismo que nosotros”. Y es cierto. El concepto de sueldo bruto es tremendamente equívoco, porque nos lleva a pensar que en esa casilla está el coste total que un empleado le supone a su empresa. Pero no es cierto.

Como explicábamos hace unas semanas, el sueldo bruto es un muy mal nombre porque en la realidad hay que añadirle lo que se conoce como “Seguridad Social a cargo del empleador” (el 31,95% del sueldo bruto oficial).

Un trabajador que le supone a su empresa un coste de 3.000 euros al mes (sería el equivalente al autónomo con ingresos netos de 36.000 euros que veíamos antes) tendría un sueldo neto tras IRPF de 1.850 euros aproximadamente en doce pagas (1.590 euros en catorce pagas).

Visto así, una vez que se complete la reforma de Escrivá para los autónomos en 2031, la situación en cuanto a ingresos netos de unos y otros será parecida (quizás, incluso, los trabajadores por cuenta propia pagarían un poco menos en cuotas). Por eso decíamos que aunque las cifras son muy elevadas y a los autónomos no les salgan las cuentas, en parte es cierto lo que defiende el ministro de que se trata de igualar la situación de unos y otros.

El problema es que, en todo lo demás, unos y otros tienen muy poco en común:

- Seguridad en los ingresos: muy elevada en el caso de los empleados, mucho menor para los autónomos. Porque, además, si una empresa no cumple con sus trabajadores, estos no tienen que pagar la Seguridad Social del empleador; un autónomo sí tiene que hacerlo aunque un cliente le deje una factura sin abonar.

- Estabilidad en los ingresos: tres cuartos de lo mismo de lo dicho anteriormente.

- Derechos laborales: desde la indemnización por despido a las vacaciones pagadas. Si un autónomo se toma unos días en agosto, no factura. Y si su principal cliente se cansa de él, tampoco tiene derecho a reclamarle nada.

- Concepto de ingresos netos: como explicábamos hace unos meses, cuando se conocieron las primeras noticias sobre los planes de Escrivá, no es cierto que se puedan equiparar de forma automática los ingresos netos de un autónomo y el sueldo de un empleado por cuenta ajena. Hay muchos gastos imprescindibles para la actividad profesional que no está claro si pueden o no deducirse (o en qué porcentaje). Pero, además, lo de la seguridad también tiene su importancia aquí. Equiparar sueldo y rendimiento neto implicaría un nivel de certeza sobre lo que va a facturar un autónomo que éste no tiene.

Al final, la pregunta es ¿quién va a querer ser autónomo en estas condiciones? Sí, es cierto que es una actividad que te da más libertad teórica, pero a cambio limita mucho tus opciones en otros aspectos (desde las bajas a las vacaciones). Hasta ahora, había una parte buena, que eran los costes; pero si ese incentivo desaparece, también lo pueden hacer muchos trabajadores por cuenta propia.

También está la cuestión, que suele apuntarse en voz baja pero que es muy importante, de cómo podrían influir estos cambios en el cumplimiento de la ley o el pago de impuestos. Y no hablamos sólo del que se pase a cobrar todo en negro (algo que es importante y que podría dispararse). Incluso sin llegar a ese punto, hay mucho margen interpretativo en la norma y una subida de las cuotas de este tipo puede ser un incentivo (uno más) a flexibilizar los criterios a la hora de contabilizar facturas de gasto.

Posibilidades para intentar minimizar la factura fiscal hay muchas. Algunas legales y otras que se mueven en el filo de la norma. Por ejemplo, empadronarse fuera de España: con el incremento del teletrabajo esto puede ser una opción para muchas profesiones, como diseñadores o informáticos. Crear una empresa y facturar a través de ella (aunque para que esto salga rentable normalmente hay que tener una facturación elevada y conocerse bien los márgenes que nos ofrece la ley). O concentrar las facturas en 2-3 meses al año y darse de alta en la Seguridad Social sólo en esos períodos.

Además, la teoría nos dice que un autónomo es un empresario en potencia. Alguien que busca su hueco en el mercado y que, de tener éxito, podría emprender un negocio que vaya más allá de sus servicios. Quizás es lo más peligroso de este tipo de subidas de costes: no tanto el efecto que tienen en los autónomos que ya están ahí (y que tendrán que apechugar, los que puedan) como el que tienen sobre los autónomos del futuro. Son esos los que pensarán que en el despacho de su puesto de trabajo por cuenta ajena se está muy calentito y que los sueños de tener un negocio propio, a este coste,… sueños son.